2019年の税制改正以降、保険料・住宅ローン等の控除証明書の電子化解禁、年末調整の電子化に関する事前申請の廃止、税務関係書類への押印義務の廃止など、年末調整の電子化を加速させる変更が次々とおこなわれてきています。今年も国税庁のホームページにて「令和4年度版 源泉徴収税改正のあらまし」が公開される時期となり、年末の業務に向けた情報収集や準備を始めている方も多いのではないでしょうか?

【令和4年度版 源泉徴収税改正のあらまし】

https://www.nta.go.jp/publication/pamph/gensen/0022004-066.pdf

今回は、今年2022年の年末調整における変更内容と、電子化のメリットや必要な準備について解説していきます。

2022年の年末調整の変更点

社会保険料控除証明書・小規模企業共済等掛金払込証明書の電子化解禁

生命保険・地震保険・住宅ローンなどの控除証明書はすでに2020年から電子データでの提出が可能となっていましたが、今回から新たに「社会保険料」の控除証明書、iDeCoなどの「小規模企業共済等掛金」の払込証明書も電子データでの提出・受領が可能となります。中途採用者や家族の分の支払いなど、給与天引き以外の社会保険料の支払いがありそうな従業員や、掛金納付方法が「個人払込」となっているiDeCo加入者がいる場合は覚えておきましょう。

従業員の手元に電子データ(XML形式)しかなく、何らかの事情で控除証明書・払込証明書をどうしても紙で受領したい場合は、国税庁のホームページで提供されている「QRコード付証明書等作成システム」でXMLデータを二次元コード付きPDFファイルに変換して提出してもらいましょう。

控除証明書等の電子的交付について

https://www.nta.go.jp/taxes/shiraberu/shinkoku/kakutei/koujyo.htm

QRコード付証明書等作成システム

https://www.e-tax.nta.go.jp/cps/cps.htm

2023年以降の変更点

来年2023年以降に適用される変更点についても、今年から準備が必要な部分も含めてご紹介します。

住宅ローン控除の内容変更

住宅ローン控除(住宅ローン減税)は、無理のない負担で居住ニーズに応じた住宅を確保することを支援・促進するための制度です。住宅ローンを借り入れて住宅の新築・取得又は増改築等をした場合に、一定の期間、所得税(一部、翌年の住民税)からローン残高に応じた額を控除して、所得税や住民税を減税できます。

これまでこの適用期限(入居期限)は2021年12月31日までとされていましたが、今回4年延長されて2025年12月31日までとなり、住宅の種類や控除期間、控除率、所得制限などの条件が変更されました。

新しい条件は2022年1月1日以後に居住(入居)した場合に適用されますが、年末調整での申告が必要となるのは入居2年目以降のため、早くて2023年分の年末調整から関わってくる内容となります。住宅を購入またはリフォームした従業員がいる場合は覚えておくことをおすすめします。

年末調整での住宅ローン控除に必要な「住宅借入金等特別控除証明書」と「住宅取得資金に係る借入金の年末残高等証明書」も2020年からすでに電子データでの提出・受領が可能となっているため、今年の時点でもXML形式のファイル提出方法について質問を受ける可能性があります。まだ年末調整を電子化していない場合は、他の証明書と同様に国税庁の「QRコード付証明書等作成システム」を利用してもらうか、電子化の準備に取りかかりましょう。

住宅ローン減税の主な変更点

| 対象となる居住開始日(入居日) |

|---|

| 2022(令和4)年1月1日~2025(令和7)年12月31日 |

控除率:1% → 0.7%

所得要件:3,000万円以下 → 2,000万円以下

控除期間:新築・買取再販住宅で13年、既存住宅10年はこれまでどおりですが、新築・買取再販住宅であっても省エネ基準を満たさず入居が2024(令和6)年~2025(令和7)年になる場合は、2023(令和5)年末までに新築の建築確認を受ける必要があるうえで、控除期間は10年となります。

対象となる借入限度額:住宅の環境性能の評価に「ZEH水準省エネ住宅」「省エネ基準適合住宅」が新設され、新築住宅・買取再販住宅の対象借入限度額は2段階から4段階となりました。いずれの省エネ基準にも適合していない場合は対象借入限度額が1,000万円減額となります。既存住宅は2段階のままとなるため、新たな「ZEH水準省エネ住宅」「省エネ基準適合住宅」に適合していれば、従来の「認定住宅(長期優良住宅・低炭素住宅)」と同じ優遇が受けられます。

床面積要件:50㎡以上に変更はありませんが、新型コロナの影響で特例として部分的に適用されていた条件緩和が制度化されました。所得制限は1,000万円以下となりますが、2023(令和5)年12月31日までに建築確認を受けた新築住宅であれば、床面積が40㎡以上50㎡未満でも住宅ローン控除を利用できます。

既存住宅の築年数要件:耐火住宅は建築25年以内、非耐火住宅は建築20年以内 → 1982(昭和57)年以降に建築された住宅

【新旧比較表】

| 居住年(入居する年) | 2021(令和3)年まで | 2022(令和4)年 2023(令和5)年 | 2024(令和6)年 2025(令和7)年 | ||

|---|---|---|---|---|---|

| 控除率 | 1% | 0.7% | |||

| 所得要件 | 3,000万円以下 | 2,000万円以下 | |||

| 控除期間 | 新築住宅 再販住宅 | 認定住宅等 | 13年 | 13年 | |

| その他 | 13年 | 10年※1 | |||

| 既存住宅 | 10年 | 10年 | |||

| 借入限度額 | 新築住宅 再販住宅 | 認定住宅 | 5,000万円 | 5,000万円 | 4,500万円 |

| (新設) ZEH水準 省エネ住宅 | 4,000万円 | 4,500万円 | 3,500万円 | ||

| (新設) 省エネ基準 適合住宅 | 4,000万円 | 3,000万円 | |||

| その他 | 3,000万円 | 2,000円※1 | |||

| 既存住宅 | 認定住宅 | 3,000万円 | 3,000万円 | ||

| (新設) ZEH水準 省エネ住宅 | 2,000万円 | ||||

| (新設) 省エネ基準 適合住宅 | |||||

| その他 | 2,000万円 | ||||

| その他の主な要件 | ・自分が居住するための住宅であること(親族用・セカンドハウスは対象外) ・床面積が50㎡以上(所得2,000万円以下)または40㎡以上(所得1,000万円以下) ・床面積の1/2以上が居住用であること ・住宅ローンの借入期間が10年以上であること ・(既存住宅の場合)1982(昭和57)年以降に建築された住宅であること など | ||||

https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000017.html

※1 2023(令和5)年末までに新築の建築確認を受けた場合

再販住宅:宅地建物取引業者により一定の増改築等がおこなわれたもの

認定住宅:認定長期優良住宅及び認定低炭素住宅のこと

認定住宅等:認定住宅・ZEH水準省エネ住宅・省エネ基準適合住宅のこと

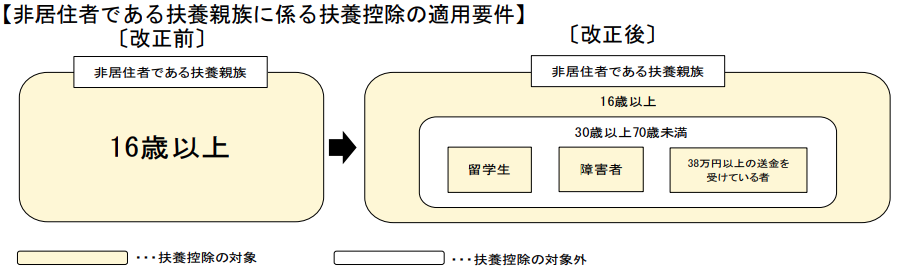

国外居住親族の扶養控除の見直し

2023年以降の所得税について、非居住者である扶養親族(国外に居住する扶養親族)の扶養控除の適用要件が変更となります。これまでは国外の扶養親族が16歳以上であれば扶養控除を受けることができましたが、国外で一定以上の稼ぎがある場合でも扶養控除の対象となってしまっていたため、30歳以上70歳未満で以下のいずれにも該当しない非居住者(国外に居住する家族)は扶養控除の対象から除外されることとなりました。

イ 留学により国内に住所及び居所を有しなくなった者

引用元:https://www.nta.go.jp/publication/pamph/gensen/0022004-066.pdf

ロ 障害者

ハ 扶養控除の適用を受けようとする居住者からその年において生活費又は教育費に充てるための支払を 38 万円以上受けている者

来年2023年の年末調整からは(イ)(ハ)に該当する家族(具体的には30歳以上70歳未満の“海外留学している扶養家族”や“国外に住んでいて仕送りが必要な扶養家族”)がいる従業員には、以下のような書類を提出してもらわなければなりませんので覚えておきましょう。

| (イ)留学生 |

|---|

| 留学ビザ等相当書類 |

| (ハ)38万円以上の送金を 受けている者 |

| 38万円以上の送金関係書類(現行の送金関係書類であって、その居住者からい居住者へのその年における生活費又は教育費に当てるための支払い金額の合計が38万円以上であることを明らかに証明する書類) |

年末調整の電子化はするべき?電子化のメリットとは

大法人でe-Taxの利用が義務化されたり、税務署の法定調書について電子提出の義務が拡大されたりと、政府による税務手続電子化への取り組みは着実に進んできています。特にここ数年は、税務署への電子化事前申告の撤廃・各種書類の押印の撤廃・控除証明書の電子データ対応拡大など、年末調整電子化のハードルを下げる変更が積極的におこなわれており、電子化を進めやすい環境が整ってきているように感じます。

年末調整の電子化は企業と従業員双方に十分なメリットがありますので、ぜひ早めに対応して、新しい業務フローに慣れておくことをおすすめします。

①従業員:控除証明書等の電子データを用意

②従業員:年末調整ソフトウェアに基本的な情報を入力

③従業員:控除証明書等の電子データを読み込ませる

④企業:給与システム等に年末調整ソフトウェアのデータを読み込ませる

⑤企業:自動計算されたデータをe-Taxなどのオンラインシステムで提出

企業側のメリット

・手入力の時間削減

・控除額の検算時間削減

・控除証明書のチェック時間削減

・書類の保管コストの削減

年末調整ソフトウェアはほとんどの計算を自動でおこなってくれるため、電子化することで従業員の計算ミス・記入ミスが減少することが期待でき、検算も不要となります。また控除証明書等を電子データで受け取れれば、添付書類の抜け・漏れ確認の時間を削減することができ、書類の保管コストの削減も可能となります。

従業員のメリット

・書類作成が容易

・控除額等の記入や計算が不要

・提出の簡素化

計算ミスや書き損じによる修正の手間もなくなるため、手書きよりも簡単に書類作成を完了することができます。控除証明書等についても書面であれば提出時期まで保管したうえで勤務先へ持参し、紛失した場合は再発行の手続きをしなければなりませんが、電子データであれば保管や持参の手間も紛失リスクもありません。

控除証明書は各保険会社・金融機関のマイページ、e-Tax等からそれぞれ取得するか、「マイナポータル連携」に対応しているものはマイナポータルから一括で取得することも可能となっています。現在は「マイナポイント第2弾」などマイナンバーカードの取得を後押しする施策も展開されていますので、電子データでの提出を希望する従業員も増えてくるかもしれません。

年末調整の電子化の進め方

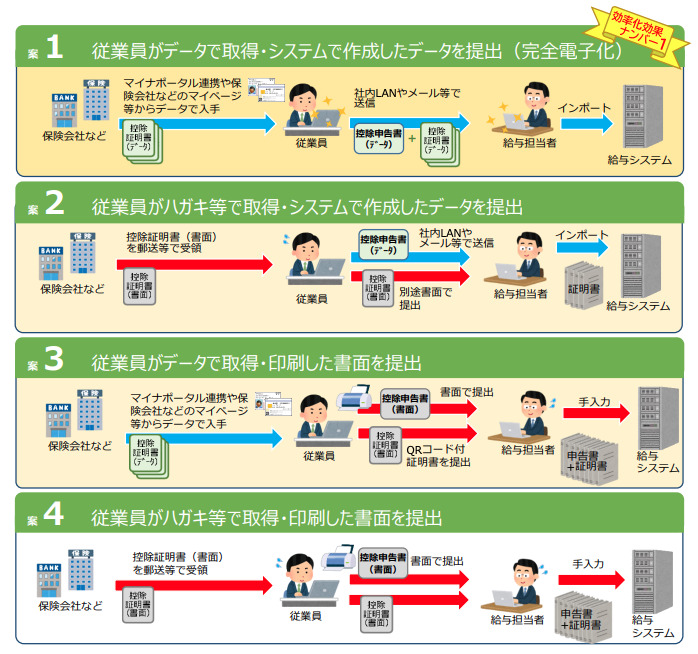

年末調整には従業員側・企業側に分かれて複数の工程があるため、いきなりすべての工程を電子化するのはハードルが高い、と思っている方も多いと思います。

国税庁のパンフレットでは、年末調整ソフトウェアの導入(=従業員の控除申告書作成を手書きではなくシステム入力にする)を前提とした、工程の全部または一部を電子化する「電子化実現案」の4つのパターンが紹介されています。

案1:すべての工程を電子化します。

案2:企業側の給与システムを控除申告書データに対応させ、控除申告書の工程だけすべて電子化します。控除申告書データはデータのまま提出+データのまま給与システムへインポートされ保管、控除証明書等は従来どおり書面で取得し書面で提出+企業側は書面で保管します。

案3:企業側で給与システムのデータ対応等はおこなわず、従業員側の書類作成・取得の工程だけ電子化します。控除申告書データは印刷書面で提出+企業側は従来どおり手入力のうえ書面で保管、控除証明書等はデータで取得したものを印刷書面で提出+企業側は書面で保管します。

案4:企業側で給与システムのデータ対応等はおこなわず、従業員側の控除申告書作成だけ電子化します。控除申告書データは印刷書面で提出+企業側は従来どおり手入力のうえ書面で保管、控除証明書等は従来どおり書面で取得し提出+企業側は書面で保管します。

少なくとも申告書の作成を電子化するだけでも、用紙配布や検算の手間がなくなり、年末調整を効率化できます。まずは第一歩として、『年調ソフト』などの申告書作成ソフトウェアの利用を検討してみてはいかがでしょうか。

① 年末調整申告書作成ソフトウェアの検討

国税庁が無料で提供している『年調ソフト』を使うという方法もありますが、同様の仕組みを採用している民間のソフトウェアも利用できます。現在導入している給与システムが年末調整の機能を提供しているか確認する、より使いやすそうな専用ソフトを探すなど、使うソフトは早めに探して決めておきましょう。

② 給与システムの対応確認・改修

上記①と並行して、今使っている給与システム自体が年末調整申告書データを取り込みできるのかどうか、契約内容の変更や設定変更が必要なのかどうかも、先に確認しておきましょう。自社開発等のシステムであれば、必要な設定変更や改修をおこないます。

③ 従業員への周知

控除証明書等のデータの取得手続きなど、従業員にも必要な準備があります。電子化することや申告方法はできるだけ早めに周知してあげましょう。

まとめ

いかがでしたか?

電子化の波は年末調整だけでなく、すでにさまざま場所まで届き始めていて、近い将来にはほとんどの業務で電子申告・電子提出がスタンダードになっていくと思われます。少なくとも年末調整の電子化は、従業員にとっては手間の削減、企業にとっては人的工数やコストの削減に直結しますので、“義務化されてから、仕方なく”ではなく業務効率化の一環として、ぜひ前向きに取り組んでみてください。

年末調整の電子化を検討される企業のご担当者様必見!

エーピーシーズでも年末調整を電子化できる年末調整申告支援サービス 『年調ヘルパー』を取り扱っております。

<ダウンロード>